1. Cơ sở lý luận về tài chính toàn diện

1.1. Khái niệm

Trong báo cáo nghiên cứu mới nhất năm 2017, ADB coi tài chính toàn diện (TCTD) là việc cung cấp các sản phẩm và dịch vụ tài chính (DVTC) chính thức đến mọi tầng lớp người dân, không phân biệt tình hình kinh tế của họ.

World Bank đã xác định rõ TCTD là việc cá nhân và doanh nghiệp tiếp cận đến các sản phẩm và DVTC hữu ích với giá cả hợp lý và đáp ứng được nhu cầu của họ về giao dịch, thanh toán, tiết kiệm, tín dụng và bảo hiểm - các dịch vụ sản phẩm này đều được cung cấp theo phương châm trách nhiệm và bền vững.

Tiếp đó, CGAP cũng đưa ra khái niệm riêng của mình về TCTD. CGAP cho rằng TCTD là tình trạng mà mọi người trưởng thành ở tuổi lao động, kể cả những người hiện đang bị loại trừ khỏi hệ thống tài chính, tiếp cận hiệu quả đến các DVTC mà các tổ chức tài chính chính thức cung cấp, bao gồm: tín dụng, tiết kiệm, thanh toán và bảo hiểm (GPFI&CGAP, ND).

Như vậy, các khái niệm đều đề cập TCTD là khả năng mọi dân cư trong xã hội kể cả những người yếu thế đều được sử dụng các DVTC như tín dụng, tiết kiệm, thanh toán, bảo hiểm… Các chỉ tiêu đo lường TCTD là đo lường mức độ tiếp cận tài chính của dân cư trong một quốc gia, như: Số lượng chi nhánh các tổ chức tài chính, số lượng máy ATM, số lượng người gửi tiền, số lượng người vay tiền, số người có tài khoản ngân hàng ở độ tuổi trưởng thành…

1.2. Vai trò của tài chính toàn diện

Các nghiên cứu quốc tế đã cho thấy tầm quan trọng của TCTD qua luận giải mối quan hệ giữa TCTD với sự ổn định tài chính, tăng trưởng kinh tế và đặc biệt là với phát triển bền vững. Những điều này đã minh chứng cho sự cần thiết phải thúc đẩy phát triển TCTD, để thông qua đó giúp đạt được các mục tiêu kinh tế vĩ mô và mục tiêu phát triển bền vững kinh tế quốc gia. Như vậy, TCTD có các vai trò, ý nghĩa trong việc phát triển bền vững nền kinh tế và xóa đói giảm nghèo.

1.3. Chính sách TCTD ở một vài quốc gia trong khu vực ASEAN

Để đạt tới TCTD, có nhiều cách tiếp cận khác nhau, trong đó, việc xây dựng chiến lược quốc gia về TCTD được nhiều quốc gia theo đuổi và xem đó như một sự cam kết mạnh mẽ của Chính phủ mang tính dài hạn. Các DVTC dành cho những đối tượng này cũng cần phải đặc biệt lưu ý phát triển, đó là dịch vụ thanh toán và chuyển tiền cho cá nhân, hộ gia đình, tài chính vi mô, tài chính nông nghiệp nông thôn, tài chính cho doanh nghiệp vừa và nhỏ và siêu nhỏ, bảo hiểm vi mô…, các dịch vụ được xem là cơ bản cho các đối tượng thụ hưởng.

(1) Malaysia: Chính phủ đã đưa nhiệm vụ về TCTD trong Luật NHTW 2009 và Chiến lược tổng thể phát triển khu vực tài chính năm 2011 - 2020 (Master Plan/Blueprint). Trên cơ sở văn bản pháp luật này, Khuôn khổ TCTD đã được xây dựng với một tầm nhìn rõ ràng và đặt ra các mục tiêu cụ thể. Việc có được một cơ sở pháp luật và sự cam kết của Chính phủ là nhân tố quan trọng quyết định sự thành công của chiến lược TCTD ở Malaysia.

(2) Indonesia: Giữa năm 2015, NHTW Indonesia đã viết lại Chiến lược TCTD và pháp lý hóa Chiến lược TCTD mới thông qua Quyết định của Thủ tướng số 82. Theo đó, Chiến lược TCTD được xây dựng với định hướng thực hiện mục tiêu Kế hoạch phát triển quốc gia trung hạn giai đoạn 2015 - 2019 và tạo sự phối kết hợp chặt chẽ giữa các Bộ, ngành khi thực hiện các giải pháp chiến lược.

2. Mức độ tiếp cận TCTD ở một vài quốc gia trong khu vực ASEAN

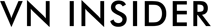

2.1. Số chi nhánh ngân hàng

Bảng 1. Số chi nhánh ngân hàng/100.000 người trưởng thành

Nhìn vào Bảng 1 có thể thấy, số lượng chi nhánh ngân hàng trên 100.000 người tại Việt Nam chiếm con số thấp hơn so với các nước được so sánh trong khu vực, trung bình là 3.5, trong khi các quốc gia được đưa ra so sánh đã vượt xa Việt Nam. Số lượng chi nhánh ngân hàng phản ánh một phần độ bao phủ của hệ thống ngân hàng đến các vùng dân cư trong một quốc gia, và đây là một trong các chỉ tiêu đánh giá độ rộng của TCTD.

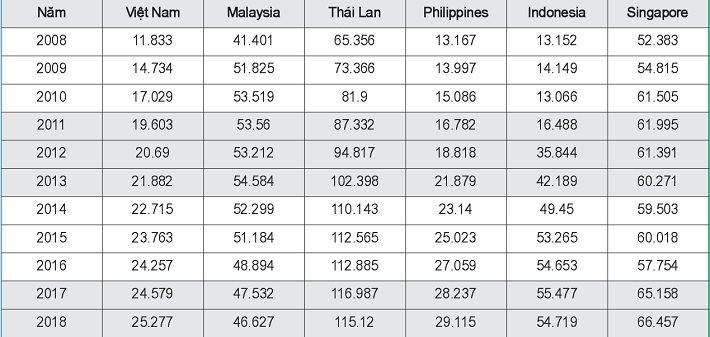

2.2. Số lượng máy ATM

Bảng 2. Số lượng máy ATM/100.000 người trưởng thành

Bảng 2 là số lượng máy ATM/100.000 người trưởng thành, ATM là một công cụ giúp cho người dân sử dụng dịch vụ ngân hàng một cách nhanh chóng, thuận lợi, đây cũng là một chỉ tiêu đánh giá độ rộng của TCTD. Nếu so sánh với một vài quốc gia trong khu vực thì con số này của Việt Nam khá khiêm tốn, cao nhất là năm 2018 với 2.527.700 máy, tương đương với số lượng ATM của Philippines. Thái Lan là nước dẫn đầu trong số 6 quốc gia được so sánh với con số lên đến 11.512.000 năm 2018.

2.3. Số lượng người có tài khoản ngân hàng

Một quốc gia lượng người trưởng thành có tài khoản ngân hàng lớn thể hiện nhiều dân cư được sử dụng DVTC. Bảng 3 là tỷ lệ người có tài khoản tại tổ chức tài chính hoặc sử dụng dịch vụ thanh toán di động tính trên tổng dân số từ 15 tuổi trở lên.

Bảng 3. Tỷ lệ người có tài khoản tại tổ chức tài chính

hoặc sử dụng dịch vụ thanh toán di động

ĐVT: %

Tỷ lệ này phản ánh một phần số lượng người sử dụng các DVTC trên tổng số dân từ 15 tuổi trở lên. Đi đầu trong khu vực là Singapore, trung tâm tài chính của khu vực ASEAN, gần 100% số dân đến tuổi trưởng thành đều sử đụng DVTC. Tỷ lệ này tại Việt Nam vào năm 2017 là 30,796% người có độ tuổi từ 15 trở lên sử dụng DVTC. Mặc dù so với các nước được đưa ra so sánh con số này còn khiêm tốn, nhưng nếu so với năm 2011 thì tỷ lệ này đã tăng trên 9%, đây cũng là một thành tựu nhất định trong việc phổ cập tài chính.

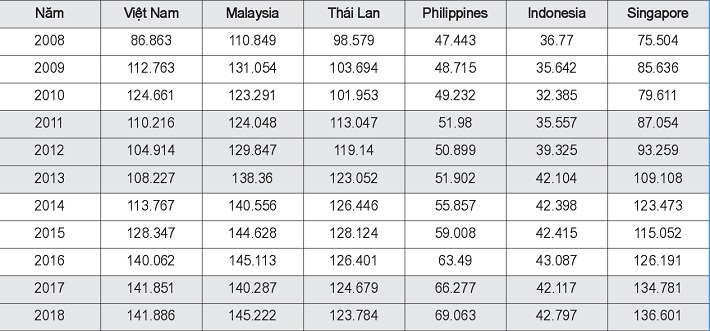

2.4. Tín dụng trong nước từ ngành Tài chính ngân hàng

Chỉ tiêu này phản ánh phần trăm dư nợ tín dụng trong nước so với tổng sản phẩm quốc nội. Trong số các quốc gia được đưa ra so sánh, dư nợ tín dụng của Việt Nam có tỷ lệ tương đối so với GDP. Năm 2018, con số này của Việt Nam là 141.886% và chỉ sau Malaysia. Điều này chứng tỏ tín dụng đóng góp một phần lớn vào sự tăng trưởng của nền kinh tế, tuy nhiên cũng là một chỉ số cần kiểm soát vì nếu tín dụng đầu tư không hiệu quả hoặc đầu tư tỷ trọng lớn vào ngành Tài chính như chứng khoán, bất động sản, mà không đầu tư nhiều vào ngành sản xuất sẽ gây nên tăng trưởng ảo cho nền kinh tế, bong bóng thị trường tài chính và dễ dẫn tới khủng hoảng tài chính.

Bảng 4. Tỷ lệ tín dụng trong nước từ ngành Tài chính ngân hàng cung cấp/GDP

Đơn vị: %

Qua đánh giá thực trạng về TCTD tại Việt Nam và một vài quốc gia trong khu vực ASEAN, nghiên cứu chỉ ra rằng, trong những năm qua Việt Nam đã có những thành công nhất định. Tăng trưởng ổn định về số lượng chi nhánh ngân hàng, số lượng ATM, lượng người trưởng thành có tài khoản ngân hàng và tăng trưởng dư nợ tín dụng trong nền kinh tế mặc dù trong bối cảnh nền kinh tế hậu khủng hoảng, còn khó khăn và đang trên đà phục hồi. Tuy nhiên, xét trong một vài quốc gia được so sánh trong khu vực, đa phần các con số này vẫn ở mức thấp, tức số dân cư thực sự được sử dụng các DVTC vẫn chưa cao. Đây là một trong những vấn đề mà Chính phủ, Ngân hàng Nhà nước và các Bộ, Ban, Ngành quan tâm và đã có rất nhiều hội nghị đề cập đến vấn đề đẩy mạnh TCTD trong nền kinh tế.

3. Một vài giải pháp nhằm phát triển TCTD tại Việt Nam

Tại Việt Nam, một số nội dung của TCTD đã được Chính phủ đặt thành ưu tiên và triển khai thực hiện trong những năm qua. Đó là, Các chiến lược phát triển kinh - tế xã hội, Chiến lược phát triển bền vững Việt Nam 2011 - 2020, đặc biệt đã ban hành Dự thảo Chiến lược TCTD quốc gia đến năm 2025, định hướng đến năm 2030 vào năm 2017. Điều này thể hiện sự quan tâm của Chính phủ đối với lĩnh vực TCTD, tuy nhiên Chiến lược này vẫn đang dừng lại là bản dự thảo. Việt Nam cần phải có nhiều giải pháp cụ thể và thực thi trong tương lai gần để TCTD phát huy được vai trò đối với nền kinh tế.

Một là, sớm đưa ra chiến lược chính thức phát triển TCTD: Việt Nam cần hoàn thiện dự thảo và sớm đưa ra chiến lược chính thức phát triển TCTD. Điều này giúp cho hướng đi của Chính phủ trong việc đẩy mạnh TCTD, phát triển kinh tế một cách rõ ràng với mục tiêu và chiến lược cụ thể. Bên cạnh đó, cần thường xuyên rà soát và nghiên cứu hoàn thiện khung khổ pháp lý theo hướng sửa đổi, bổ sung hoặc ban hành mới văn bản nhằm tạo hành lang pháp lý cho các tổ chức tài chính cung ứng đa dạng các sản phẩm, dịch vụ trên cơ sở ứng dụng công nghệ hiện đại.

Hai là, phát triển và đa dạng hóa các DVTC cơ bản hướng đến những đối tượng là người nghèo, vùng nông thôn và các doanh nghiệp nhỏ, siêu nhỏ: Đa phần dân cư ở khu vực thành thị đều có điều kiện để sử dụng các DVTC, tuy nhiên ở khu vực nông thôn thì khác. Những vùng nông thôn, hẻo lánh, xa xôi chỉ có một vài tổ chức tín dụng đã hiện diện như Ngân hàng Nông nghiệp, Ngân hàng Chính sách xã hội, điều này gây hạn chế cho dân cư. Đẩy mạnh tài chính vi mô trong TCTD là một giải pháp để những người nghèo, yếu thế trong xã hội có cơ hội được sử dụng DVTC. Bên cạnh đó, Ngân hàng Nhà nước trong tương lai cần có cơ chế để các trung gian tài chính được cung ứng tài khoản thanh toán cá nhân mà không bị giới hạn. Ngân hàng Nhà nước có thể xây dựng tài khoản thanh toán cơ bản và tất cả trung gian tài chính đều được phép mở, tài khoản chỉ gồm các tính năng gửi, rút tiền, chuyển tiền và giới hạn số dư để đảm bảo an toàn cho hệ thống thanh toán. Thêm vào đó, khuyến khích các trung gian thanh toán, ví điện tử mở rộng phạm vi hoạt động của mình, phủ sóng trên nhiều địa bàn hơn nữa. Phát triển các dịch vụ thanh toán, chuyển tiền, tiết kiệm giá trị nhỏ, bảo hiểm vi mô, dễ sử dụng và phù hợp với nhu cầu và điều kiện ở nông thôn thông qua đại lý ngân hàng.

Ba là, hoàn thiện hơn cơ sở hạ tầng tài chính, đặc biệt ở các vùng nông thôn, vùng sâu vùng xa: Cơ sở hạ tầng tài chính là điều kiện cần để phát triển hệ thống tài chính. Nhà nước cần tiếp tục đầu tư cơ sở hạ tầng phục vụ cho dịch vụ ngân hàng điện tử như ngân hàng trực tuyến, ngân hàng internet, ngân hàng di động, ATM và POS; các phương thức thanh toán hiện đại, như: thanh toán không tiếp xúc, thanh toán di động, thanh toán qua mã QR... Bên cạnh đó, cần nhanh chóng hoàn thiện hệ thống cơ sở dữ liệu quốc gia về dân cư, kết nối và chia sẻ dữ liệu với các cơ sở dữ liệu chuyên ngành khác. Điều này giúp các tổ chức tài chính khai thác thông tin từ cơ sở dữ liệu quốc gia về dân cư phục vụ cho việc nhận biết, xác thực khách hàng bằng phương thức điện tử trực tuyến.

Bốn là, tăng cường giáo dục, định hướng người dân sử dụng các DVTC, dịch vụ thanh toán không dùng tiền mặt: Chính phủ cần đẩy mạnh việc giáo dục và định hướng mọi người dân sử dụng các DVTC, có kiến thức căn bản về các sản phẩm tài chính, khuyến khích người dân sử dụng thanh toán không dùng tiền mặt vừa an toàn, nhanh chóng và minh bạch hệ thống kinh tế. Các tổ chức cung ứng DVTC như ngân hàng, các công ty bảo hiểm, các trung gian thanh toán cần xây dựng và triển khai các chương trình nhằm cung cấp thông tin cho người dân hiểu rõ về lợi ích, chi phí, rủi ro cùng phương thức quản lý và sử dụng hiệu quả các sản phẩm, DVTC; đồng thời công khai quy trình xử lý, khiếu nại, tranh chấp cho tất cả các đối tượng khách hàng sử dụng dịch vụ.

Như vậy, việc phát triển TCTD là cơ sở để một nền kinh tế phát triển bền vững, nâng cao chất lượng đời sống và phúc lợi xã hội của nhân dân, giảm tỷ lệ xóa đói giảm nghèo - đây là những đích đến của mọi quốc gia, đặc biệt là những nước đang phát triển như Việt Nam. Nếu so sánh với các quốc gia trong khu vực, Việt Nam cần phải có những bứt phá hơn nữa trong việc phổ cập chính sách tài chính, hướng đến TCTD. Để đạt được điều này, đòi hỏi sự đồng thuận và kết hợp giữa các cơ quan nhà nước và tinh thần hợp tác đồng lòng của toàn xã hội. Trong tương lai gần, hi vọng nền kinh tế của Việt Nam khởi sắc và đạt được nhiều thành tựu, hệ thống tài chính ổn định phát triển, TCTD giúp cho nền kinh tế tăng trưởng và phát triển bền vững.

TÀI LIỆU THAM KHẢO:

1. Ngân hàng Nhà nước Việt Nam, Viện Chiến lược Ngân hàng, (2016), Sơ lược về tài chính toàn diện.

2. International Monetary Fund (2017), "Financial access survey (FAS)".

3. The World Bank (2013). World development report 2014: Risk and opportunity. Managing risk fordevelopment. The World Bank, Washington DC, USA.

4. The World Bank (2014). Global Financial Development report 2014: Financial Inclusion. The World Bank, Washington DC, USA.

5. The World Bank (2017), Financial inclusion overview.

6. The World Bank (2018),"The Little Data Book on Financial Inclusion 2018", https://www.unsgsa.org/files/3815/2511/8893/LDB_Financial_Inclusion_2018.pdf;

7. Woro Widyaningrum. (2015). Advancing Inclusive Financial System in the next decade: Strategy of Financial Inclusion - The case of Indonesia. The SEACEN centre, 278, 63 - 90. Kuala Lumpur, Malaysia.

D SOLUTIONS TO THE COMPREHENSIVE

FINANCE DEVELOPMENT OF ASEAN

● Master. NGUYEN MANH HUNG

● Master. TA THU HONG NHUNG

Banking University of Ho Chi Minh City

ABSTRACT:

Vietnam and ASEAN countries joined the ASEAN Economic Community (AEC) on December 31, 2015. This economic community has pushed the economic linkages between countries in the region to a new level and created free flow of labor and capital, paving the way for tighter future links like the moneytary union and financial integration. In recent years, especially since the global financial crisis of 2007-2008, governments of countries and international organizations such as the World Bank (WB) and International Monetary Fund (IMF) have highlighted the importance of comprehensive finance. Governments of ASEAN countries, too, increasingly focus on the development of financial markets sustainably and comprehensively. This article reviews the comprehensive finance in several countries in the region and makes comparison with Vietnam’s comprehensive finance, thereby providing solutions to the development of Vietnam’s comprehensive finance.

Keywords: Compreshensive finance, ASEAN, AEC, Vietnam.

ThS. Nguyễn Mạnh Hùng - ThS. Tạ Thu Hồng Nhung