Thực tế cho thấy, trên thị trường đang có động thái mua vào cổ phiếu “vua” từ phía cổ đông lớn, cổ đông nội bộ, nhà đầu tư tổ chức…

Định giá cổ phiếu hấp dẫn

Cổ phiếu ngân hàng từng có nhiều nhận định sẽ bị ảnh hưởng tiêu cực do các ngân hàng chịu tác động của dịch bệnh Covid-19 sẽ kéo theo nợ xấu, chi phí trích lập dự phòng tăng và lợi nhuận giảm khi thực hiện các chính sách hỗ trợ lãi suất đối với khách hàng vay vốn.

Cụ thể, Ngân hàng Nhà nước ban hành Thông tư 01/2020/TT-NHNN, có hiệu lực từ 13/3/2020, quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng bởi dịch Covid-19.

Kết quả kinh doanh quý II/2020 của khối ngân hàng được nhận định sẽ phản ánh rõ nét hơn ảnh hưởng của dịch Covid-19, với xu hướng chính kém khả quan.

Do đó, khuyến nghị chung đối với cổ phiếu ngân hàng là “trung lập”, “kém khả quan” và cần thận trọng khi dịch bệnh vẫn còn diễn biến phức tạp.

Trên sàn chứng khoán, giá cổ phiếu ngành ngân hàng điều chỉnh mạnh, trong đó có nhiều mã giảm 25 - 30% so với đầu năm 2020.

Ý kiến từ phía các chuyên gia cho rằng, thị trường phản ánh khó khăn về mặt nội tại của nhóm cổ phiếu ngân hàng dựa trên những kịch bản xấu nhất về dịch bệnh. Tuy nhiên, thực tế cho đến thời điểm này cho thấy, tình hình không quá xấu như dự đoán ban đầu.

Theo ông Quản Trọng Thành, Trưởng phòng Phân tích - Khách hàng tổ chức, Công ty Chứng khoán Maybank Kim Eng (MBKE), sau khi Việt Nam công bố các thông tin về việc kiểm soát dịch tốt dịch bệnh, tâm lý nhà đầu tư “giãn” ra, đỡ lo ngại hơn.

Bên cạnh đó, kết quả kinh doanh quý I của khối ngân hàng không quá tệ. Trong khi đó, kịch bản xấu nhất của các ngân hàng cũng chỉ giảm 10% lợi nhuận trong năm nay và các ngân hàng đã chuẩn bị cho những kịch bản tốt hơn.

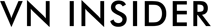

Ông Thành cho biết, trong quý I/2020, hệ số thị giá trên giá trị sổ sách (P/B) của nhiều ngân hàng có mức trung bình là 1,2 lần.

Giả định trong 9 tháng còn lại của năm 2020, các ngân hàng không có một đồng lợi nhuận nào, thì P/B giữ nguyên mức 1,2 lần vẫn là mức định giá thấp. Dĩ nhiên, kịch bản này sẽ khó xảy ra.

Kể từ đầu tháng 4, thị trường chứng khoán có diễn biến phục hồi, nhiều nhóm cổ phiếu tăng giá trở lại, trong đó có nhóm ngân hàng. Theo tính toán của ông Lê Quang Minh, Trưởng phòng Phân tích, Công ty Chứng khoán Mirae Asset Việt Nam, cổ phiếu các ngân hàng hiện được giao dịch với mức P/B và P/E lần lượt là 1,3 lần và 15,3 lần, ở vùng thấp nhất trong 5 năm trở lại đây.

Dựa trên triển vọng lợi nhuận tăng trưởng trong năm 2020 và 2021, ông Minh nhìn nhận, cổ phiếu ngân hàng đang ở mức hấp dẫn cho mục tiêu đầu tư trung hạn.

Giai đoạn khó khăn nhất đã qua

Thống kê của Mirae Asset cho biết, dựa trên kết quả kinh doanh quý I/2020, tốc độ tăng trưởng lợi nhuận sau thuế của nhóm ngân hàng niêm yết chậm đi đáng kể, còn 3,4%, thấp nhất trong khoảng 3 năm.

Nguyên do là tăng trưởng tín dụng chỉ đạt 1,3% trong quý I bởi tình trạng gián đoạn kinh tế do giãn cách xã hội nhằm phòng chống dịch COVID-19. Mức tăng trưởng tín dụng này thấp hơn nhiều mức tăng 3,1% của cùng kỳ năm 2019 và là mức tăng thấp nhất trong 6 năm.

Theo đó, thu nhập từ tín dụng giảm, trong khi nợ xấu gia tăng, buộc các nhà băng phải tăng chi phí trích lập dự phòng. Đồng thời, biên lãi ròng (NIM) của hệ thống ngân hàng chịu áp lực thu hẹp do tăng trưởng thu nhập lãi thuần chậm lại, vì giảm/miễn lãi đối với các khoản vay hiện hữu.

Dịch COVID-19 hiện đã được Việt Nam kiểm soát tốt, nhưng diễn biến trên thế giới vẫn phức tạp, nên dự báo sẽ tiếp tục gây ra sự đình trệ nhất định trong hoạt động sản xuất - kinh doanh nói chung trong năm 2020. Điều này khiến bức tranh lợi nhuận của ngành ngân hàng khó có thể khởi sắc trong quý II, thậm chí trong quý III.

Dù vậy, ông Lê Quang Minh đánh giá, giai đoạn khó khăn nhất của ngành ngân hàng đang dần qua đi khi dịch bệnh được kiểm soát, biện pháp giãn cách xã hội được nới lỏng, tình trạng gián đoạn kinh tế giảm đi rất nhiều, các doanh nghiệp hoạt động kinh doanh trở lại kéo theo nhu cầu tín dụng gia tăng.

Đặc biệt, Chính phủ đang thúc đẩy triển khai các gói giải pháp kích thích kinh tế, bao gồm cả nới lỏng chính sách tiền tệ và gia tăng đầu tư công, qua đó kích thích tiêu dùng, đầu tư và giảm áp lực nợ xấu của nền kinh tế.

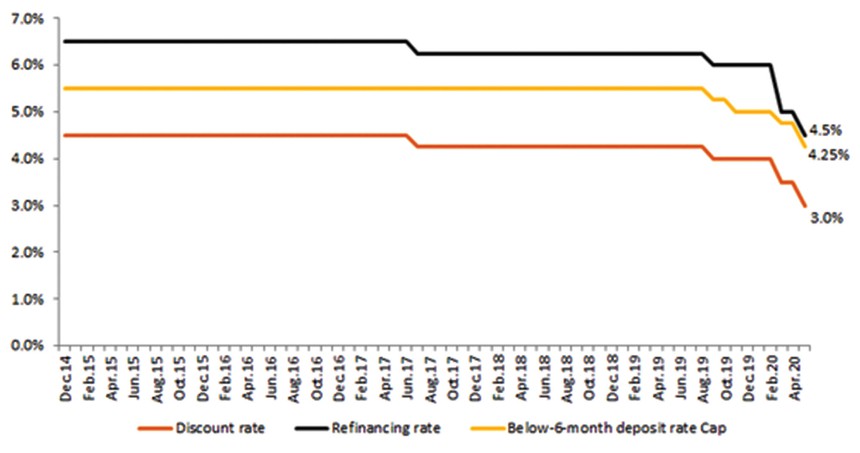

Bên cạnh đó, Ngân hàng Nhà nước liên tục giảm lãi suất điều hành (đi kèm với cam kết đảm bảo thanh khoản cho các tổ chức tín dụng cung ứng vốn cho nền kinh tế), giúp giảm chi phí vốn của các nhà băng, tạo tiền đề cho việc giảm lãi suất cho vay, thúc đẩy tín dụng gia tăng.

Chi phí huy động vốn của ngân hàng sẽ giảm

Ngân hàng Nhà nước vừa quyết định giảm lãi suất điều hành lần thứ ba kể từ tháng 9/2019. Theo đó, từ ngày 13/5/2020, lãi suất tái cấp vốn giảm từ 5%/năm giảm về 4,5%/năm, lãi suất tái chiết khấu giảm từ 3,5%/năm về 3%/năm, lãi suất chào mua giấy tờ có giá qua nghiệp vụ thị trường mở giảm từ 3,5%/năm về 3%/năm. Trên thị trường 1 (huy động vốn dân cư, tổ chức), trần lãi suất tối đa với tiền gửi VND giảm còn 0,2%/năm với kỳ hạn 1 tháng, 4,25%/năm với kỳ hạn 1 đến dưới 6 tháng. Trần lãi suất cho vay với các lĩnh vực ưu tiên cũng giảm.

So sánh với hai lần cắt giảm lãi suất trước đó vào tháng 3/2020 và tháng 9/2019, Ngân hàng Nhà nước có mức điều chỉnh trần lãi suất huy động dưới 6 tháng mạnh hơn, nhằm giúp các ngân hàng giảm chi phí vốn, qua đó giúp hệ số NIM thu hẹp đà giảm do tác động của việc cắt giảm lãi suất cho vay để hỗ trợ doanh nghiệp bị ảnh hưởng bởi đại dịch Covid-19.

Theo thống kê của Ngân hàng Nhà nước, tính đến cuối tháng 4/2020, các ngân hàng đã áp dụng lãi suất cho vay thấp hơn (giảm 50 - 300 điểm cơ bản) cho gần 19% tổng số khoản vay (bao gồm cả các khoản vay hiện tại và vay mới).

Trong trường hợp cơ bản (khi đại dịch Covid-19 được kiểm soát tốt vào cuối tháng 6/2020), ông Quản Trọng Thành kỳ vọng, 25% tổng các khoản vay của các ngân hàng sẽ có mức lãi suất thấp hơn trung bình là 150 điểm cơ bản. Như vậy, lãi suất cho vay trung bình sẽ giảm 40 điểm cơ bản.

Các quyết định cắt giảm lãi suất giữa Ngân hàng Nhà nước và các ngân hàng thương mại vừa qua về cơ bản sẽ không có tác động nhiều đến các ngân hàng, vì vốn vay từ Ngân hàng Nhà nước chỉ chiếm tỷ trọng nhỏ.

“Trên thực tế, sau đợt cắt giảm lãi suất điều hành vào tháng 3/2020, chúng tôi nhận thấy chỉ có 20.800 tỷ đồng được các ngân hàng thương mại vay từ Ngân hàng Nhà nước thông qua thị trường mở (OMO), tương đương 0,2% tổng dư nợ của các ngân hàng”, ông Thành nói.

Các ngân hàng vẫn tập trung huy động tiền gửi của khách hàng, nhưng tăng trưởng tín dụng năm nay dự đoán sẽ chậm lại bởi tác động của dịch, nên hệ thống ngân hàng đang có thanh khoản tốt và có thể không cần vay thêm từ Ngân hàng Nhà nước.

Tuy nhiên, với việc hạ mức trần lãi suất tiền gửi cho kỳ hạn dưới 6 tháng sẽ tác động tích cực đến chi phí huy động vốn trung bình của các ngân hàng.

Hai đợt cắt giảm lần trước chỉ là 25 điểm phần trăm, so với mức lãi suất mà các ngân hàng đang áp dụng không chênh lệch nhiều. Nhưng trong quyết định hạ lãi suất lần này, cơ quan quản lý cắt giảm 50 điểm phần trăm, từ 4,75% về 4,25%.

Theo tính toán của MBKE, trước khi áp mức trần lãi suất tiền gửi mới, tiền gửi kỳ hạn dưới 6 tháng chiếm khoảng 25 - 30% tổng số tiền gửi của ngân hàng, với mức lãi suất khoảng 4,5 - 4,75%/năm.

Theo quan sát vào ngày 12/5, chỉ có Techcombank (TCB) cung cấp mức lãi suất 4,25%/năm cho khoản tiền gửi dưới 6 tháng, một vài ngân hàng lớn như Vietcombank (VCB), VPBank (VPB) đưa ra mức lãi suất 4,45 -4,5%/năm; hầu hết ngân hàng khác áp dụng mức lãi suất tối đa 4,75%/năm.

Vì thế, MBKE ước tính, mức trần lãi suất tiền gửi thấp hơn có thể giúp giảm chi phí vốn trung bình của các ngân hàng (CoF) lên tới 0,15%.

Việc giảm chi phí huy huy động vốn sẽ làm giảm nhẹ tác động của sự sụt giảm chi phí cho vay trung bình (40 điểm cơ bản) lên biên lãi ròng của các ngân hàng (trong trường hợp cơ bản, MBKE dự báo, biên lãi ròng của các ngân hàng sẽ giảm 20 - 30 điểm trong năm 2020).

Lực cầu cổ phiếu gia tăng

Thị trường chứng khoán là thị trường phản ánh kỳ vọng tương lai, nên khi các thông tin tốt xuất hiện, cổ phiếu ngân hàng đã có những phiên bứt phá, dù vẫn còn e ngại về nguy cơ kết quả kinh doanh quý II suy giảm.

Phiên 8/5, nhóm cổ phiếu ngân hàng bùng nổ kèm theo thanh khoản tăng vọt và tiếp tục thu hút dòng tiền sau đó.

Trước đó, không ít ngân hàng công bố sẽ mua phiếu quỹ và cổ đông nội bộ đăng ký mua vào. Chẳng hạn, con trai Chủ tịch SHB đăng ký mua 35,9 triệu cổ phiếu, VPB và TPB lên kế hoạch mua 122 triệu cổ phiếu và 10 triệu cổ phiếu quỹ.

Thông tin này góp phần giúp giá cổ phiếu hồi phục nhanh: TPB tăng từ vùng 17.000 đồng/cổ phiếu lên 21.800 đồng/cổ phiếu, VPB tăng từ 17.000 đồng/cổ phiếu lên 23.600 đồng/cổ phiếu, SHB tăng từ vùng 10.000 đồng/cổ phiếu lên 17.200 đồng/cổ phiếu…

Đáng chú ý, danh mục các khoản đầu tư lớn nhất của Vietnam Holding xuất hiện cổ phiếu VCB, thay thế cho mã GEG. Đồng thời, khối ngoại gần đây quay trở lại mua ròng cổ phiếu, sau khi trước đó bị ảnh hưởng bởi dịch Covid-19 nên đã bán mạnh nhiều cổ phiếu ngân hàng như VCB, VPB, HDB, BID...

Thống kê của Mirae Asset cho thấy, từ ngày 4 - 13/5, hai cổ phiếu ngân hàng được khối ngoại mua ròng nhiều nhất là VPB (248 tỷ đồng) và VCB (226 tỷ đồng). VCB được mua ròng nhiều do giá cổ phiếu giảm mạnh.

Còn VPB, nhà đầu tư kỳ vọng vào việc Ngân hàng thực hiện chào bán cổ phần lần đầu ra công chúng (IPO) công ty con FE Credit trong thời gian tới sẽ mang lại thặng dư vốn lớn (FE Credit hiện đang hoạt động dưới mô hình công ty TNHH một thành viên).

Nhiều ý kiến cho rằng, do tác động bởi dịch bệnh nên giá nhiều cổ phiếu ngân hàng giảm sâu, trong khi kết quả kinh doanh dù bị ảnh hưởng nhưng không quá xấu như lo ngại ban đầu, vì Việt Nam đã kiểm soát dịch rất tốt.

Do vậy, với các thông tin hỗ trợ xuất hiện, trong khi mức định giá cổ phiếu ở vùng thấp nhất 5 năm, lực cầu cổ phiếu ngân hàng dần tăng mạnh.