Cận cảnh Quỹ VFMVN30 trước kỳ cơ cấu

Ra đời tháng 10/2014, VFMVN30 là quỹ hoán đổi danh mục (ETF) nội đầu tiên tại Việt Nam do Công ty cổ phần Quản lý quỹ đầu tư Việt Nam (VFM) quản lý, danh mục đầu tư là các cổ phiếu thành phần chỉ số VN30 được xây dựng bởi Sở Giao dịch chứng khoán TP.HCM (HOSE).

Báo cáo tháng 12/2019 của VFMVN30 cho biết, tính đến ngày lập báo cáo 2/1/2020, Quỹ có 455,7 triệu chứng chỉ quỹ đang lưu hành, tăng 162,97 triệu đơn vị (tương đương tăng 54,1%); giá trị tài sản ròng đạt 6.664,2 tỷ đồng, tăng 60% so với đầu năm 2019.

Mức tăng trưởng giá trị tài sản ròng của VFMVN30 được đánh giá là ấn tượng trong bối cảnh thị trường chứng khoán diễn biến kém khả quan cả về điểm số và thanh khoản suốt từ nửa cuối tháng 3/2019 đến cuối năm; nhiều quỹ đầu tư khác liên tục bị rút vốn, quy mô giá trị tài sản ròng suy giảm.

Dòng vốn mới được bơm vào VFMVN30 trong thời gian qua vẫn chủ yếu đến từ nhà đầu tư nước ngoài.

Tính đến cuối năm 2019, nhà đầu tư nước ngoài sở hữu 98,69% tổng số chứng chỉ quỹ VFMVN30, tăng 1,68 điểm phần trăm so với đầu năm. Ước tính, trong năm vừa qua, số lượng chứng chỉ quỹ được khối ngoại tăng nắm giữ tại VFMVN30 đạt 162,89 triệu đơn vị, trong khi lượng nắm giữ bởi khối nội giảm 2,87 triệu đơn vị.

Báo cáo kết quả hoạt động mới nhất của VFMVN30 cho biết, tính đến 8/1/2020, quy mô tài sản ròng đạt 6.637,3 tỷ đồng.

Như vậy, trong tuần đầu năm 2020, trong khi giá trị tài sản ròng/chứng chỉ quỹ giảm 1,4%, từ 14.624,04 đồng xuống 14.391,35 đồng, thì giá trị tài sản ròng của Quỹ chỉ giảm 0,4%, cho thấy việc thu hút dòng tiền vẫn khá tích cực.

Trong 5 phiên giao dịch đầu năm 2020, khối ngoại mua ròng 6,44 triệu chứng chỉ quỹ, tương ứng 82,4 tỷ đồng, dù tính trên toàn thị trường, xu hướng bán ròng chiếm ưu thế.

Một trong những lý do chính khiến khiến quỹ ETF nội được nhà đầu tư ngoại ưa thích là quỹ có thể đầu tư không giới hạn vào những cổ phiếu bị giới hạn sở hữu (room) với nhà đầu tư ngoại - nhóm cổ phiếu chiếm tỷ trọng lớn về số lượng trong danh mục VN30, trong khi đây chính là nhóm cổ phiếu đầu ngành, có mức sinh lời tốt.

Cụ thể, trong số 15 cổ phiếu thuộc VN30 ghi nhận tăng giá trong năm 2019, có 7 mã đã kín room ngoại, với 3/5 vị trí dẫn đầu thuộc về FPT, MWG và REE.

Trong bối cảnh các giải pháp thay thế nới room như cổ phiếu không có quyền biểu quyết, chứng chỉ lưu ký không có quyền biểu quyết chưa được thực hiện, các bộ chỉ số mới gồm VN Diamond, VNFin Select, VNFin Lead mới ra mắt và các quỹ đầu tư theo các chỉ số này đang trong quá trình thành lập, thì rõ ràng VFMVN30 đang là một lựa chọn tốt cho dòng vốn ngoại muốn tìm kiếm lợi nhuận từ xu hướng này.

Cùng với đó, yếu tố thanh khoản thị trường suy giảm trong năm 2019, giao dịch tập trung vào các mã vốn hóa lớn, đầu ngành như các mã trong VN30, vốn chiếm 60 - 70% thanh khoản mỗi phiên trên HOSE, cũng khiến việc lựa chọn đầu tư thụ động thông qua chứng chỉ quỹ VFMVN30 được xem là hấp dẫn hơn so với đầu tư trực tiếp, chủ động phân bổ tỷ trọng danh mục vốn chịu nhiều giới hạn với nhà đầu tư nước ngoài.

Nhìn lại năm 2019, trong khi chỉ số VN30 tăng 2,81%, từ 854,99 điểm lên 879,06 điểm, thì giá trị giá trị tài sản ròng/chứng chỉ quỹ của VFMVN30 đạt mức tăng 3,75%, từ 14.095,58 đồng lên 14.624,04 đồng, cao hơn hiệu suất đầu tư của nhiều quỹ ngoại thuộc nhóm chủ động trên thị trường.

Với nhà đầu tư trong nước, việc đầu tư thụ động qua các chứng chỉ quỹ chưa vẫn còn khá xa lạ. Trong khi các định chế tài chính, công ty chứng khoán lớn hầu hết đều có bộ phận tự doanh, quỹ đầu tư của riêng mình để chủ động tìm kiếm lợi nhuận trên thị trường.

Nhìn nhận về hiệu quả, mức hiệu suất sinh lời 3,75% của chứng chỉ quỹ E1VFVN30 trong năm qua (cao hơn mức tăng 2,8% của chỉ số VN30) không hấp dẫn nhà đầu tư trong nước khi chỉ bằng một nửa lãi suất tiền gửi tiết kiệm 1 năm.

Nhưng ở vị trí của các nhà đầu tư nước ngoài, đây là kết quả không tồi, nhất là khi tỷ giá VND/USD năm 2019 ổn định, đảm bảo giá trị cho dòng vốn đầu tư trong xu hướng mất giá của các đồng tiền khác trong khu vực và thị trường chứng khoán Việt Nam được đánh giá còn nhiều tiềm năng tăng trưởng, nhờ sự ủng hộ từ nền tảng vĩ mô.

Với giá trị quy đổi khoảng 282 triệu USD đến ngày 8/1/2020, quy mô tài sản ròng của VFMVN30 đã vượt qua Quỹ FTSE ETF (271,3 triệu USD, số liệu từ Bloomberg đến ngày 7/1/2020) và đứng thứ 3 trên thị trường quỹ, chỉ sau ishare MSCI frontier 100 ETF và V.N.M ETF. Nếu xét về giá trị phân bổ trên thị trường Việt Nam, VFMVN30 chỉ đứng thứ 2 sau V.N.M ETF.

Sự lớn mạnh của VFMVN30 tất yếu dẫn đến tác động không nhỏ đến thị trường chứng khoán trong mỗi đợt cơ cấu danh mục, nhất là với những cổ phiếu được thêm vào/loại ra khỏi chỉ số VN30 trong kỳ cơ cấu danh mục cổ phiếu cơ sở của bộ chỉ số này do HOSE tiến hành định kỳ vào tháng 1 và tháng 7 hàng năm.

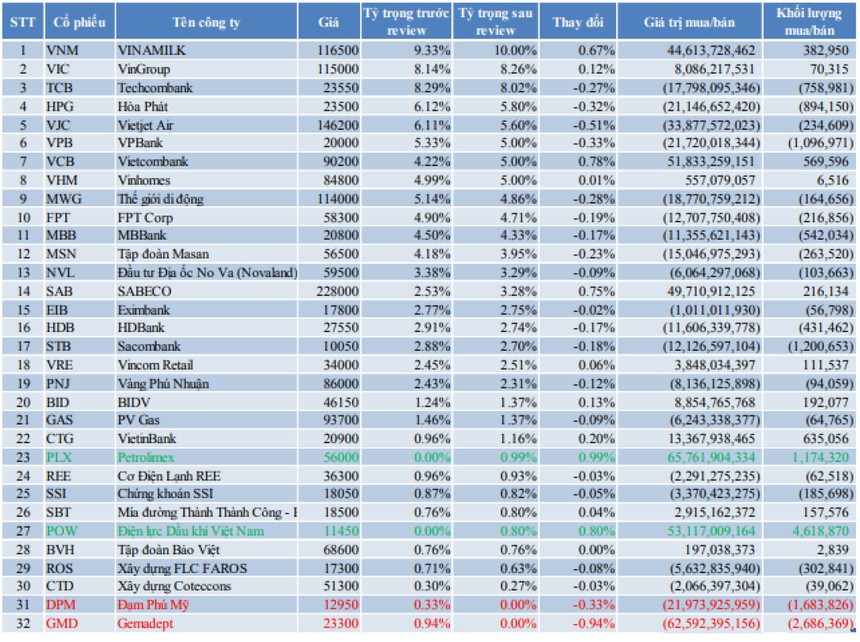

Kịch bản tái cơ cấu tháng 1/2020: Thêm POW, PLX; loại DPM, GMD

Trong bản tin ETF ngày 6/1/2020, Công ty Chứng khoán Bảo Việt (BVSC) dự báo, cổ phiếu GMD và DPM nhiều khả năng bị loại ra khỏi rổ VN30 trong kỳ xem xét lần 1 năm 2020. Ngược lại, cổ phiếu PLX và POW có thể được thêm mới vào chỉ số.

Trước đó, một số công ty chứng khoán như Chứng khoán Rồng Việt, Chứng khoán SSI cùng đưa ra nhận định về cơ hội được thêm vào rổ VN30 của POW và PLX nhờ đáp ứng được các tiêu chí về thời gian niêm yết, vốn hóa, tỷ lệ tự do chuyển nhượng và thanh khoản.

Cổ phiếu DPM và GMD dự báo sẽ bị loại do vốn hóa giảm mạnh (Chứng khoán Rồng Việt cho rằng, DPM gần như chắc chắn bị loại do nằm ngoài Top 40 về giá trị vốn hóa, cổ phiếu khác có thể bị loại là GMD hoặc CTD).

Sự thay đổi cổ phiếu thành phần trong VN30 sẽ khiến VFMVN30 phải hoàn tất tái cơ cấu danh mục mô phỏng chỉ số vào ngày 31/1/2020 và danh mục mới có hiệu lực từ đầu tháng 2/2020.

Theo kịch bản GMD và DPM bị loại, VFMVN30 sẽ bán toàn bộ lượng nắm giữ 2 cổ phiếu này. Tính đến 31/12/2019, Quỹ nắm giữ 2,6 triệu cổ phiếu GMD và 1,6 triệu cổ phiếu DPM, gấp 13 lần thanh khoản bình quân của GMD và 6,2 lần thanh khoản bình quân của cổ phiếu DPM trong 30 phiên gần nhất đến 8/1/2020.

Trong khi đó, BVSC dự báo, VFMVN30 sẽ mua vào khoảng 4,6 triệu cổ phiếu POW và 1,17 triệu cổ phiếu PLX, tương ứng lần lượt gấp 2,6 lần và 6,43 lần thanh khoản bình quân trong 30 phiên gần nhất của 2 mã này.

Ngoài ra, nhiều cổ phiếu khác được mua vào hoặc bán ra từ hàng trăm đến cả triệu đơn vị, do thay đổi tỷ trọng danh mục.

Với khối lượng dự kiến giao dịch gấp nhiều lần thanh khoản bình quân trên thị trường, việc mua/bán này dự báo sẽ có ảnh hưởng đáng kể đến diễn biến giá cổ phiếu, tạo ra các cơ hội lướt sóng tìm kiếm lợi nhuận cho nhà đầu tư theo xu hướng giao dịch của Quỹ, nhất là trong bối cảnh thời gian cơ cấu danh mục giảm so với các đợt trước.

Bởi lẽ, kỳ nghỉ Tết Nguyên đán năm nay nằm trọn trong thời gian từ khi HOSE công bố danh mục VN30 mới đến khi Quỹ VFMVN30 cần hoàn tất cơ cấu, theo đó, số phiên giao dịch để cơ cấu danh mục sẽ giảm phân nửa so với các kỳ cơ cấu khác.

Khắc Lâm